Pyramide Exter: John Exters Vermögenspyramide und Investitionen in der momentanen Lage

Der amerikanische Ökonom John Exter hat die nach ihm benannte umgekehrte Pyramide entwickelt. Alle Anlagen sind in Risikoklassen aufgeteilt. Grafisch hat er diese in einer umgekehrten Pyramide dargestellt. Das größte Risiko finden Sie oben, in der ganzen Breite. Die größte Breite oben steht für "weltweit mit dem höchsten Nominalvolumen". Die Anlagen mit dem niedrigsten Risiko gemäß Exters Einschätzung finden sich unten.

Wenn Sie über Chancen und Risiken der verschiedenen Investmentmöglichkeiten nachdenken, hilft die Exter-Pyramide. Wir erläutern die Zusammenhänge und geben Tipps zu den jeweiligen Anlageklassen.

Die Exter Vermögenspyramide

Die Vermögenspyramide von John Exter: Es ging Exter darum, die Organisation von Anlageklassen in Bezug auf Risiko und Größe zu visualisieren. In Exters Schema bildet Gold die kleine Basis für den zuverlässigsten Anlagewert. Anlageklassen auf zunehmend höheren Niveaus sind riskanter. Der größere Umfang der Anlageklassen auf höheren Ebenen ist repräsentativ für den höheren weltweiten Nominalwert dieses Vermögenswertes. Während die ursprüngliche Pyramide von Exter die Schulden der Dritten Welt an die Spitze stellte, haben Derivate heute diese zweifelhafte Ehre.

John Exter (1910-2006)

Exter wurde 1910 geboren und absolvierte das College of Wooster (1928–1932). Anschließend besuchte er die Fletcher School of Law & Diplomacy und 1939 die Harvard University, um ein wirtschaftswissenschaftliches Studium zu absolvieren. Es ging ihm vornehmlich darum, die Ursachen der Weltwirtschaftskrise zu verstehen .

Nach einer Zeit am Massachusetts Institute of Technology während des Zweiten Weltkriegs trat Exter als Ökonom dem Board of Governors des Federal Reserve System bei. 1948 war er zunächst Berater des Finanzministers der Philippinen und dann des Finanzministers von Ceylon (heute Sri Lanka) bei der Einrichtung von Zentralbanken.

Zwischen 1950 und 1953 war Exter Gründungsgouverneur der Zentralbank von Ceylon. 1953 wurde er Abteilungsleiter für den Nahen Osten bei der Internationalen Bank für Wiederaufbau und Entwicklung. 1954 ernannte ihn die Federal Reserve Bank von New York zum Vice President für internationale Bank- und Edelmetallgeschäfte.

John Exter verließ die New Yorker Fed 1959, um als Vizepräsident der First National City Bank (damals die zweitgrößte Bank der Welt) beizutreten. Im nächsten Jahr wurde er zum Senior Vice President befördert. Als internationaler Währungsberater der International Banking Group der Bank hatte er besondere Aufgaben für die Beziehungen zu ausländischen Zentralbanken und Regierungen. 1972 ging er vorzeitig in den Ruhestand, um Privatberater zu werden.

Exter war Mitglied des Council on Foreign Relations , des Komitees für Währungsforschung und Bildung, der Mont Pelerin Society und der Pilger der Vereinigten Staaten.

John Exter hatte zusammen mit seiner Frau Marion vier Kinder.

Derivate, unbesicherte Pensionsansprüche, Autos, Weine, Kunst ...

Wie krisenanfällig die risikoreichsten Anlagen sind, hat Corona bewiesen. Ausschließlich in bester Stimmung wird in Kunst, Wein oder Autos investiert. Kaum kommt die Krise, brechen viele Werte im Kurs ein. Wer allerdings ein gutes Händchen und Sachverstand besitzt, kann in diesen Bereichen sehr rentable Investments tätigen.

Derivate und Co. haben eher den Charakter von Lottospielen als dem von sicherem Investieren.

Investments in dieser Anlageklasse sollten nur einen geringen Prozentsatz des Vermögens ausmachen, der Verlust darf nicht besonders weh tun.

Unsere Artikel zu dieser Anlageklasse:

Beitrag: Münzen als Wertanlage

Münzen als Wertanlage: Das müssen Sie über Anlage- und Sammlermünzen wissen

Münzen als Geldanlage? Ein schöner Gedanke! Hochwertige Münzen verbinden Wertigkeit zum Anfassen mit der Möglichkeit, Vermögen zu Hause aufzubewahren und jederzeit Zugriff darauf zu haben. Plus der Chance auf Rendite durch Wertsteigerung. All dies kommt aber nur zusammen, wenn man einige Punkte berücksichtigt und sein Geld in die richtigen Münzen anlegt. Daneben gibt es natürlich auch Nachteile der Geldanlage in Münzen.

Dieser Ratgeber erklärt, worauf es bei der Wahl von Münzen als Wertanlage ankommt. ► Unterschiede Sammler- und Anlagemünzen ► FAQ Münzen als Wertanlage ► Empfehlungen zu Gold- und Silbermünzen ► Wo Münzen sicher kaufen? ► Aufbewahrung ► Versicherung

Hier weiterlesen: Münzen als Wertanlage

Beitrag: Weitere alternative Anlageformen

Alternative Anlagen: 10 mögliche Anlageformen neben ETF und Festgeld

Wer ein wenig Vermögen angespart hat und sein Geld vernünftig anlegen möchte, denkt dabei meistens an Anlageformen wie Festgeld, Aktien oder Gold. Doch der Markt bietet daneben noch eine Vielfalt an weiteren Möglichkeiten, sein Geld anzulegen, die den meisten unbekannt sind. Der Fantasie sind dabei keine Grenzen gesetzt. Es kommt ganz darauf an, wie viel man investieren möchte und wie hoch das Risiko dabei sein soll. Wir haben uns fünf interessante Möglichkeiten angesehen, sein Geld zu investieren.

Hier weiterlesen: Alternative Anlagen

Möchten Sie bis hierhin etwas ergänzen oder korrigieren?

Können Sie bis hierhin etwas ergänzen oder korrigieren?

Vielen Dank für jeden Hinweis!

Immobilien, Anteile an nicht börsennotierten Unternehmen

Das kleinere Unternehmen mit geringer Eigenkapitaldecke Krisen schwerer überstehen können, ist leicht zu erklären. In Zeiten von Corona erleben Sie zahlreiche kleine Unternehmen, wie Gastronomen oder Reisebüros, deren Existenz bedroht ist. Haben Sie am Jahresanfang in ein erfolgversprechendes Gastronomiekonzept investiert, mussten Sie sich zwischenzeitlich um Hilfskredite bemühen.

Sie mögen erstaunt sein, dass Immobilien in dieser Risikoklasse zu finden sind. Eine Immobilie, in der Menschen wohnen wird zu allen Zeiten benötigt. Die selbst genutzte Immobilie ist daher alles in allem ein guter Baustein zur privaten Altersvorsorge. Einen großen Teil Ihres zur Verfügung stehenden Einkommens werden Sie auch im Alter für die Position Wohnen ausgeben müssen. Diese Ausgaben haben Sie durch Wohneigentum gesichert. Nebenkosten und Reparaturen allerdings ausgenommen.

Darüber hinaus stellt sich spätestens seit Corona die Frage, wie die Entwicklung für Anleger weitergehen wird. Experten glauben, dass die Preissteigerungen weiter gehen werden. Sie untermauern ihre These mit dem anhaltend niedrigen Zinsniveau. Auf der anderen Seite gehen andere Fachleute davon aus, dass durch Jobverlust oder Kurzarbeit viele Eigentümer ihre Kreditraten nicht mehr aufbringen können. Damit erklärt sich ein weiteres Immobilien-Risiko. Das kann allgemein zu einem Preisverfall führen.

Beitrag: 6 Möglichkeiten, in Immobilien zu investieren

Immobilieninvestitionen für private Anleger in Deutschland

In Immobilien investieren: 12 Möglichkeiten für private Anleger in Deutschland

Immobilieninvestitionen für private Anleger bieten in Deutschland uns international eine Vielzahl von Chancen, um Vermögen aufzubauen und finanzielle Sicherheit zu erlangen. Immobilien gelten seit jeher als stabile und wertbeständige Anlageform, die sowohl langfristige Wertsteigerungen als auch regelmäßige Mieteinnahmen ermöglichen kann. In Zeiten von niedrigen Zinsen und volatilen Aktienmärkten suchen viele Anleger nach alternativen Investitionsmöglichkeiten, um ihr Portfolio zu diversifizieren und Risiken zu minimieren.

Nicht immer und nicht für jeden ist die jeweilige Investitionsart geeignet. Wir beleuchten 12 Möglichkeiten, in Immobilien zu investieren und nennen die jeweiligen Vor- und Nachteile.

Hier weiterlesen: Immobilieninvestitionen für private Anleger in Deutschland

Unternehmensanleihen, Aktien, Aktienfonds und ETFs

Unternehmensanleihen?

Unternehmensanleihen gehören zur Gruppe der festverzinslichen Wertpapiere. Wenn Sie dem Unternehmen vertrauen und deshalb in deren Anleihe investieren, erhalten Sie eine Verzinsung, ohne täglich das Geschehen an der Börse beobachten zu müssen. Allerdings gilt: Nur wenn das Unternehmen zum Ablauftermin existiert, können Sie mit der Rückzahlung rechnen. Beachten Sie daher, dass ein Totalverlust möglich ist. Bei Unternehmensanleihen von Unternehmen mit guter Bonität können Sie weiterhin von stabilen Zinsen bei überschaubarem Risiko ausgehen.

Beitrag: Wie Sie (Unternehmens-)Anleihen kaufen

Anleihen kaufen? Ganz einfach mit diesen drei Schritten

Alles Neue ist erst einmal schwierig. Der Markt für festverzinsliche Wertpapiere ist unübersichtlich. Banken nennen oft nur auf direkte Anfrage die Möglichkeit der Anlage in (ihnen wenig Provision bringende) Anleihen. Außerdem konkurrieren die Wertpapiere anderer Emittenten mit den Sparangeboten des eigenen Hauses.

Von daher sind Sie auf sich selbst angewiesen, im Anleihendickicht die Perlen zu entdecken.

Lesen Sie hier, wie einfach es ist, in 3 Schritten Anleihen zu kaufen - auch ohne ein Finanzprofi zu sein!

Hier weiterlesen: Anleihen kaufen

ETF!

Als Basisanlage mit einem Zeithorizont über 5 Jahren empfehlen wir hier bei Geld-Welten.de sogenannte ETF (indexbasierte Fonds, kostengünstig) auf den breit streuenden MSCI, möglichst die "Social Responsible-Variante". ETFs sind kostengünstig, da keine Managementkosten anfallen. Sie bilden aus diesem Grund ausschließlich Referenzwerte nach. Unser Ratgeber zur ETF-Anlage:

Anlagestrategie Geldanlage in ETF

Geldanlage in ETF (Indexfonds): Grundlegende Strategie, Tipps und Empfehlungen

In der facettenreichen Welt der Geldanlagen bieten Exchange-Traded Funds (ETFs) eine attraktive Mischung aus Einfachheit, Kosteneffizienz und Diversifikation. Dieser umfassende Artikel beleuchtet die Schlüsselaspekte von ETFs, darunter ihre Funktionsweise, die Vorteile und Risiken sowie die neuesten Trends und technologischen Entwicklungen, die den ETF-Markt prägen. Egal, ob Sie ein erfahrener Investor sind oder gerade erst Ihre Reise in die Welt der Finanzen beginnen, unser Leitfaden wird Ihnen tiefe Einblicke und wertvolle Informationen bieten, um Ihre Investitionsentscheidungen zu informieren und zu optimieren.

In diesem Artikel finden Sie ETF bzw. Indexfonds grundsätzlich erläutert, sicherheitsrelevante Auswahlkriterien, Aufteilungsstrategien, Fondsempfehlungen und kostengünstige Anlagemöglichkeiten.

Hier weiterlesen: Geldanlage in ETF

Unsere aktuellen Fondsempfehlungen:

Weltweite Aktienfonds (ETF)

ETF Standard-Empfehlung

- GELD-WELTEN-EMPFEHLUNG (für Basis-ETF ohne Nachhaltigkeitskriterien)

Ein Fonds erfüllt, der folgende Kriterien erfüllt: breit streuend, thesaurierend, physisch replizierend, eingebauter Inflationsschutz, langjährig gute Rendite, kostengünstig. - Anlage: z. B. ETF auf den MSCI World Index, weltweit, ca. 1.500 Aktien.

- Anbieter: verschiedene, z. B. iShares, BNP Paribas, UBS ...

- Wiederanlage der Dividenden? Thesaurierend

- Replikationsmethode: Physisch (Optimiertes Sampling)

- Fondswährung: Euro oder Dollar

- Fondsvolumen: über 500 Millionen

- Laufende Kosten pro Jahr: 0,10 bis 0,20 %

- Günstig erhältlich bei: möglichst kostenlos im Sparplan z. B. bei Scalable Capital*, Trade Republic*, flatex*, ING*, 1822direkt*

Siehe zu allen Fondsempfehlungen:

Gute ETF Standard-Empfehlung

- GELD-WELTEN-EMPFEHLUNG (für Basis-ETF + nachhaltig)

Ein Fonds erfüllt, der folgende Kriterien erfüllt: breit streuend, thesaurierend, physisch replizierend, eingebauter Inflationsschutz, ökologisch inspiriert, langjährig gute Rendite, kostengünstig. - Anlage: z. B. ETF auf den MSCI World SRI Select Reduced Fossil Fuels Index, weltweit, ca. 372 Aktien.

- Anbieter: verschiedene, z. B. iShares, BNP Paribas, UBS ...

- Wiederanlage der Dividenden? Thesaurierend

- Replikationsmethode: Physisch (Optimiertes Sampling)

- Fondswährung: Euro oder Dollar

- Fondsvolumen: über 500 Millionen

- Laufende Kosten pro Jahr: 0,10 bis 0,20 %

- Günstig erhältlich bei: möglichst kostenlos im Sparplan z. B. bei Scalable Capital*, Trade Republic*, flatex*, ING*, 1822direkt*

Siehe zu allen Fondsempfehlungen:

Möchten Sie bis hierhin etwas ergänzen oder korrigieren?

Können Sie bis hierhin etwas ergänzen oder korrigieren?

Vielen Dank für jeden Hinweis!

Unterstützung bei der Streuung der Geldanlage

Bequeme Möglichkeiten bieten Robo-Advisor. Bei einer Neuanlage entscheiden Sie sich für eine von in der Regel drei Risikostufen. Anschließend managt der Roboter automatisch ein festgelegtes Depot. Aktuell weisen die meisten Robo-Advisor einen hohen Anteil an ETFs aus. Natürlich lassen die Robos sich ihren Service entlohnen. Siehe dazu:

Staatsanleihen

Die Renditeaussichten für Staatsanleihen haben sich nicht wesentlich geändert. Betrachten Sie beispielsweise eine deutsche Staatsanleihe als sicheren Hafen, ist dieser teuer zu bezahlen. Die Rendite liegt nahe null. In Ländern, die eine geringe Rendite versprechen, ist das Risiko unverhältnismäßig hoch.

Beitrag: Wie Sie Staatsanleihen kaufen

Interne Meldung: Artikel mit der ID 633 hat nicht state = 1

Papiergeld

Keine Rendite (stattdessen Verlust durch Inflation) aber von John Exter als sicher eingestuft.

Möchten Sie bis hierhin etwas ergänzen oder korrigieren?

Können Sie bis hierhin etwas ergänzen oder korrigieren?

Vielen Dank für jeden Hinweis!

Gold

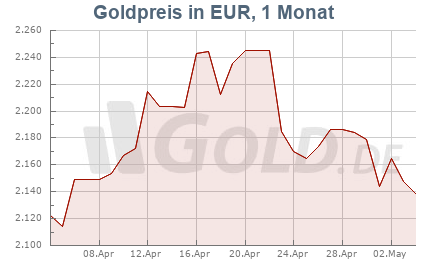

Wie Sie unschwer feststellen, sind Sie unten in der Pyramide angekommen. Bereits der amerikanische Ökonom hat das Edelmetall als die sicherste Anlageform betrachtet. Mit Gold wird, wie mit allen Anlagen, gehandelt. Kurzfristig ist aus diesem Grund mit Kursschwankungen zu rechnen. Langfristig hat sich Gold als wertstabil gezeigt. Sie können eindeutig beobachten: Anleger investieren dann in Gold, wenn sie das Vertrauen in Staaten verloren haben.

Exter stufte Gold als sehr sicher ein. Das dem nicht immer so ist, zeigt der Langfristchart:

Barren und Münzen zu verwahren ist recht aufwendig. Als praktische Alternative investieren Sie in XETRA-Gold. Das ist eine Inhaberschuldverschreibung der Deutschen Börse. Jede Investition ist mit Barren hinterlegt und Sie können sich diese gegen Gebühren, aushändigen lassen.

Alles zum Thema Gold in unserem Ratgeber:

Geld in Gold anlegen – Ratgeber

Gold - das magische Metall zieht seit Tausenden von Jahren den Menschen in seinen Bann. Die Preisung seiner Eigenschaften als Wertanlage schwankt wie die Trends in der Mode. Dabei gibt es durchaus handfeste, beständige Gründe, die dafür sprechen, angespartes Geld in Gold anzulegen. Aber auch einige dagegen. Erfahren Sie in diesem Gold-Anlegen-Ratgeber, ob für Sie eine Anlage in das gelbe Metall sinnvoll ist oder nicht. Und: Wenn ich in Gold investiere, in welcher Form soll ich das tun.

Hier weiterlesen: In Gold anlegen

Ergänzung oder Frage von Ihnen?

Können Sie etwas zu obigem Beitrag ergänzen? Oder ist eine Frage bei Ihnen unbeantwortet geblieben? Haben Sie einen Fehler gefunden?

Gibt es eine Frage zum Beitrag, etwas zu ergänzen oder vielleicht sogar zu korrigieren?

Fehlt etwas im Beitrag? Kannst du etwas beisteuern? Jeder kleine Hinweis/Frage bringt uns weiter und wird in den Text eingearbeitet. Vielen Dank!

Hier die bisherigen Antworten anschauen ⇓

Antwort 1

Verkauf z.B. von Zahngold o.ä.

Mehr grundlegendes Wissen zur Geldanlage

- Test und Erläuterungen: Risiko-Typ und Risikopyramide – in unseren Downloads

- Für Geldanlagen gilt: Mehr Ertrag – mehr Risiko

- Anlagestrategie Geldanlage in ETF bzw. Indexfonds

- Geld sicher anlegen

- Geldanlage und Rendite

- Unterschied von Geld- und Briefkurs

➔ Mehr Grundwissen zum Geldumgang und zur Geldanlage

Depotwechsel

Wie Sie den Broker wechseln – einfach, sicher und kostenfrei

Finanzgeschäfte sind generell Vertrauenssache – man vertraut gerne Partnern, mit denen man gute Erfahrungen gemacht hat. Auch beim Depot.

Dennoch kann es gerade heute bei der leichten Vergleichbarkeit der Anbieter dazu kommen, dass man seine Vermögenswerte lieber an einem anderen Ort aufbewahren möchte. Die ausschlaggebenden Gründe können dabei vielfältig sein, von einem zu geringen Angebot bei handelbaren Aktien, ETFs oder auch Derivaten über zu hohe Ordergebühren, die generellen Verwaltungskosten des eigentlichen Depots oder Sie suchen nach besseren Handelsplattformen und Tools. Es könnte auch sein, dass Sie einfach eine bessere Kundenbetreuung wünschen. Egal aus welchem Grund, es ist wichtig, den Wechsel sorgfältig zu planen und sicherzustellen, dass Sie den besten Broker für Ihre Bedürfnisse finden.

Insbesondere die Einführung oder Erhöhung von Gebühren sind oftmals der ausschlaggebende Anlass für einen Anbieterwechsel.

Kann ich den Broker problemlos wechseln? Ja, aber zumeist sogar fast ohne eigenen Aufwand! Kann ich immer einen Depotübertrag durchführen? Fast immer, aber einige Broker bieten diesen Service nicht an.

Worauf es bei einem derartigen Brokerwechsel ankommt und worauf man als Kunde am besten bereits vor Beantragung achten sollte, ist weniger kompliziert als zumeist vermutet.

Die wichtigsten Fragen und Handlungsschritte zum Broker- bzw. Depotwechseln sind im hier kurz zusammengefasst. ► automatischer Übertrag ► mögliche Kosten ► potentielle steuerliche Nachteile vermeiden ► Kontrolle nach dem Depotübertrag

Hier weiterlesen: Broker wechseln – wie?

Die fünf goldenen Regeln des Geldes | Reich werden in Babylon

Die fünf goldenen Regeln des Geldes | Reich werden in Babylon

Im Buch: "Der reichste Mann von Babylon" nennt Autor George S. Clason fünf goldene Regeln, deren Befolgung einen Menschen auf lange Sicht wohlhabend machen sollen. Für die Abonnenten des Geld-Welten-Newsletters sind dies keine neuen Erkenntnisse, aber sie fokussieren den Blick auf wesentliche Elemente des Sparens und der Geldanlage. Darum schauen wir uns die Reichtumstipps aus Babylon einmal näher an.

Hier weiterlesen: Die fünf goldenen Regeln des Geldes | Reich werden in Babylon

Rendite verständlich erläutert – Definition, Renditerechner, Formel und Beispiele

Was bedeutet Rendite? Unter dem Begriff Rendite versteht man den jährlichen Ertrag einer Geldanlage in Bezug auf das eingesetzte Kapitel.

So wird die Rendite berechnet ► Definition Rendite ► Renditerechner ► Formel Rendite berechnen ► Rendite von Immobilien ► ... von Aktien und Fonds ► Renditedreieck (mit Risiko und Verfügbarkeit) ► Beispielrechnungen

Immobilieninvestitionen für private Anleger in Deutschland

In Immobilien investieren: 12 Möglichkeiten für private Anleger in Deutschland

Immobilieninvestitionen für private Anleger bieten in Deutschland uns international eine Vielzahl von Chancen, um Vermögen aufzubauen und finanzielle Sicherheit zu erlangen. Immobilien gelten seit jeher als stabile und wertbeständige Anlageform, die sowohl langfristige Wertsteigerungen als auch regelmäßige Mieteinnahmen ermöglichen kann. In Zeiten von niedrigen Zinsen und volatilen Aktienmärkten suchen viele Anleger nach alternativen Investitionsmöglichkeiten, um ihr Portfolio zu diversifizieren und Risiken zu minimieren.

Nicht immer und nicht für jeden ist die jeweilige Investitionsart geeignet. Wir beleuchten 12 Möglichkeiten, in Immobilien zu investieren und nennen die jeweiligen Vor- und Nachteile.

Hier weiterlesen: Immobilieninvestitionen für private Anleger in Deutschland

Kapitalertragssteuer: Rechner, Erläuterung und Tipps

Seit 2009 gilt in Deutschland für alle Kapitaleinnahmen (Zinsen, Dividenden, Kurssteigerungen) ein einheitlicher Steuersatz von 25 %. Diese als Abgeltungssteuer (weil damit die Steuern auf Kapitalerträge abgegolten sind) ausgestaltete Kapitalertragssteuer wird auch Quellensteuer genannt, da diese direkt von der jeweiligen Bank oder Fondsgesellschaft an den Staat entrichtet wird. Also dort, wo sie Ihre Wertpapiere aufbewahren.

Lesen Sie hier, wie viel Sie zu zahlen haben und was Sie bei der Kapitalertragssteuer bzw. Abgeltungssteuer beachten sollten.

Hier weiterlesen: Kapitalertragssteuer Rechner